M&A

コンサルティング事業

DYM M&Aコンサルティングでは、事業承継・バイアウト・資金調達・事業譲渡など様々な経営目標の達成や経営課題解決の支援をいたします。

M&Aコンサルティング事業当社のネットワークでのみ出会える、市場に出まわっていないM&A案件の紹介を通じてあらゆる企業の発展に貢献し、いかなるときもクライアントに寄り添います。

買収側・売却側双方のご意向に沿った情報提供やシナジー効果が最大限に発揮されるマッチングの実現はもちろんのこと、それに関わる従業員やそのご家族、皆様にとっての幸せを第一にクライアントファーストなM&Aサービスを提供いたします。

M&Aコンサルティング

M&Aコンサルティング

が選ばれる理由

-

5,000社に

オーナー経営者ネットワーク年間5,000社の中小~大手上場企業様までの採用支援や経営顧問紹介事業といった会社の経営方針を決定する支援をオーナーと直接的にすることで、M&A情報としても迅速且つ正確に売り主様と買い主様をマッチングすることが可能です。

-

非公開M&A情報の

豊富さと正確さ非公開M&A紹介会社の多くは、仕組みによる画一的なマッチング(メディア上でのマッチングや会計事務所情報)といった受け身による情報が主流ですが、当社ではオーナーの経営戦略やお気持ちの真意を日々の業務からヒアリングすることで双方のオーナーの意向にあった情報提供及び双方のメリットの大きな引き合わせが可能です。

-

双方オーナーに優しい

料金設定M&A上場企業3社の平均手数料は約2,500万円となっており、M&Aは中小中型企業のオーナー経営者にとって現実的な選択肢でないとのお声も耳にします。一方、DYMでは手数料を1,000万円(※ライトプラン)~に設定し、売却後の売主手残りを考慮しつつ買主にとっても費用をかけずに優良案件をご検討いただける料金設定となっているため中小中型企業に寄り添ったM&Aサービスの提供が可能です。

-

売主・買主への徹底した

ヒアリング体制オーナーの経営戦略や M&A 成立後のビジョンについてヒアリングを重ねることで、経営者に寄り添う形のアドバイザーとなり、売主・買主共に満足のいく M&A サービスの提供が可能です。

-

市場に出回らないここだけの

非公開案件独自の経営者ネットワークと確かな情報収集力により、市場に出回っていない当社オリジナルM&A案件の直接的な紹介が可能です。

-

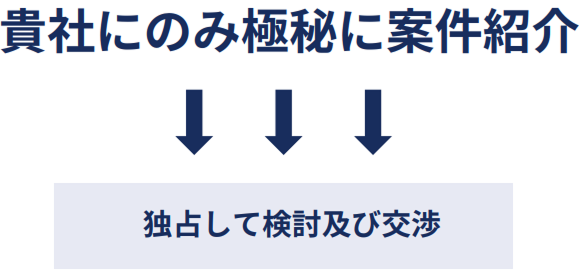

独自の買い手企業様向け

フルアウトソース

"DYM M&A スカウトサービス"独自のリストアップ機能を駆使して案件紹介することで、独占して検討、交渉いただくことが可能です。

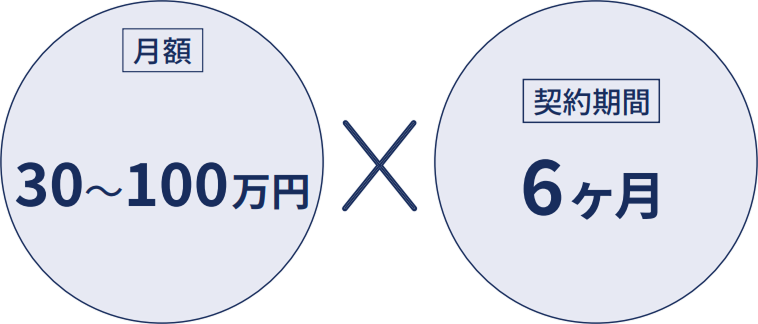

”DYM M&Aスカウトサービス”の

メリット

常時100案件ほど保有

DYMへのスカウトサービスを利用することで

貴社ご希望対象領域の案件を

独自調達可能

ご紹介する案件は

DYM経由のみの案件が大半

”DYM M&Aスカウトサービス”の

ご利用の流れ

貴社がターゲットとする業界の企業をDYM

貴社がターゲットとする業界の企業をDYM

独自のリストアップ機能によりアプローチ先の選定

独自のリストアップ機能によりアプローチ先の選定

あらゆる手法により

あらゆる手法により

直接オーナーへのアプローチが可能

直接オーナーへのアプローチが可能

売り案件化率平均2%の

売り案件化率平均2%の

調達が可能!

調達が可能!

スカウトサービスの料金体系

対象業界、対象規模、対象エリア、その他諸々条の貴社ご希望をお聞かせいただいたうえで金額のお見積りをさせていただきます。

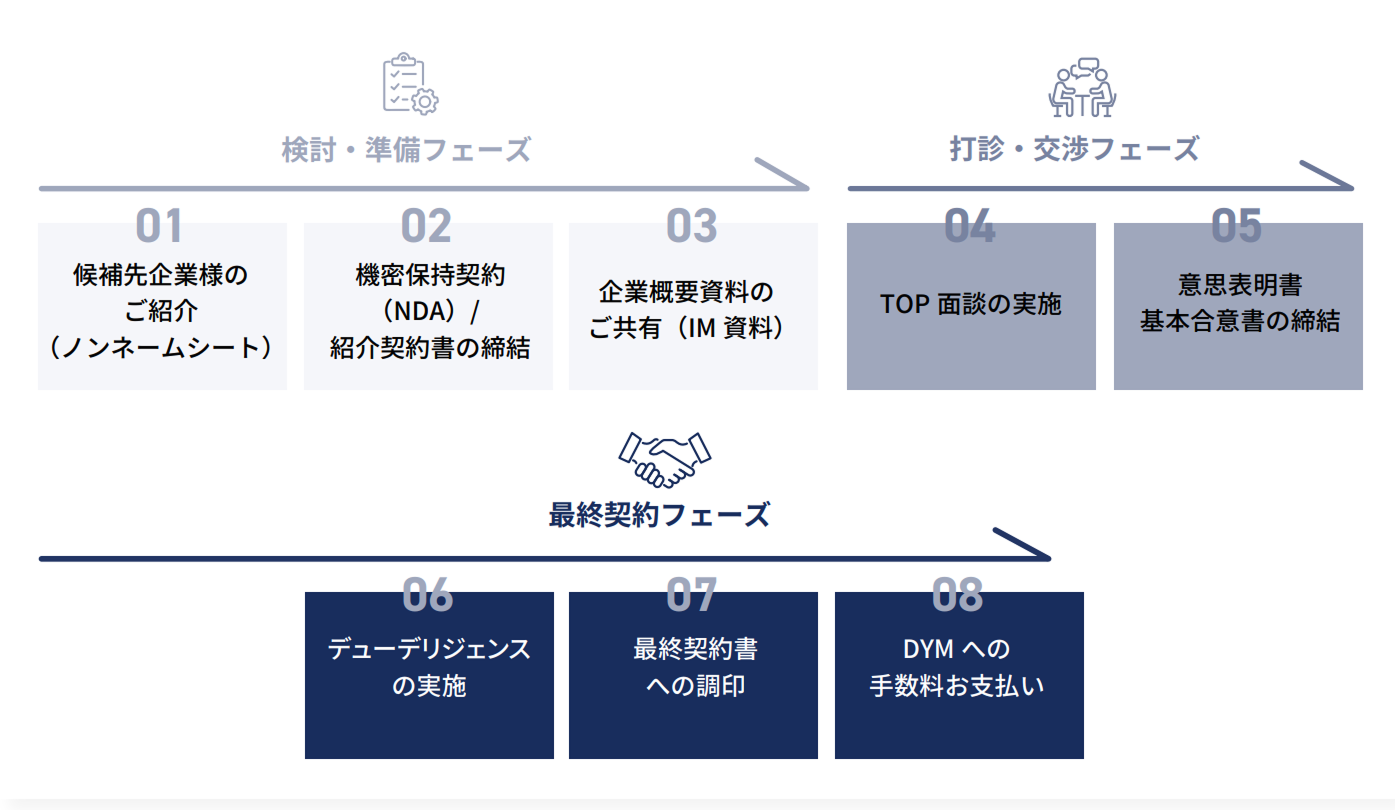

M&A 検討から成約までの流れ

成約実績

譲渡企業:株式会社エリシアンテレコム

譲受企業:株式会社じょぶれい

| 譲渡企業 | |

| 業種 | BPOコールセンター事業、 販売支援事業等 |

|---|---|

| 売上 | 約1.4億円 |

| 譲渡理由 | 売主様は前職より営業という仕事に魅力を感じておられ、様々な商材を取り扱う営業会社として、創業されました。企業が少しずつ大きくなっていくにつれて個々人の営業数値的な領域だけでなく、会社組織化に興味を持たれ、他事業に注力するため対象事業の譲渡に関してのご相談をいただきました。 |

| 譲受企業 | |

| 業種 | 人材派遣事業、 営業支援事業 |

|---|---|

| 売上 | 非公開 |

| 譲受理由 | 弊社よりご紹介させていただいたじょぶれい様は周辺領域の事業を展開しておられ、事業シナジーは当初からございました。一方で本件事業譲渡だったため譲渡資産や実態利益等のすり合わせが難航しましたが、弊社より会食をご提案させていただき、売主様が買主様のお人柄に魅力を感じられ、譲渡後も売主様が事業に携わる形で合意し、無事成約に至りました。 |

譲渡企業:梅田運送倉庫株式会社

譲受企業:株式会社ナカシマホールディングス

本ディールはスピード感を最重要視した案件でしたが、両社のご協力により、初回面談からわずか37日間で無事に成約に至ることができました。

| 譲渡企業 | |

| 業種 | 一般貨物自動車運送業、倉庫業 |

|---|---|

| 売上 | 約5億円 |

| 譲渡理由 | 一般貨物運送業と倉庫業を運営する売主様は今後も事業を拡大していきたいとのご意向はございましたが、後続者不在の問題を抱えておられ、その問題を解消しつつ一緒に事業拡大を狙える企業様へ譲渡したいとのご相談をいただきました。 |

| 譲受企業 | |

| 業種 | 一般貨物運送業、ロジスティクス事業、倉庫業 |

|---|---|

| 売上 | 約40億円 |

| 譲受理由 | 譲受目的:人材を豊富に抱えておられ譲渡企業様が依頼している外注の案件を内製化できる点と、譲渡企業様が保有している独占業務の点に非常に魅力を感じていただき、株式100%譲渡で事業継続を完了されました。 |

譲渡企業:株式会社Von

譲受企業:株式会社FUNDiT

創業間もないながら成長を続ける企業様が、更なる事業拡大のために譲渡を決断されました。

| 譲渡企業 | |

| 業種 | Wedライティング業 |

|---|---|

| 売上 | 約5,000万円 |

| 譲渡理由 | 譲渡企業様は100名を超える外部パートナーとの業務体制構築に強みを持つ一方で、上流工程およびSEO領域外でのサービスに課題を感じておられました。譲渡企業様の強みを生かしながら今後、既存のらてぃんぐ」事業の幅を超えてクライアントへの価値提供していく手段としてM&Aのお取組みを開始し、この度メディア生成による運営効率とサイトの収益性向上に強み持つFUNDiT社様とのご成約に至りました。 |

| 譲受企業 | |

| 業種 | Wedサイト等中小型IT事業を対象とするM&Aとロールアップ |

|---|---|

| 売上 | 非公開 |

| 譲受理由 | 100以上の事業を展開し、知見とリソースを持ったFUNDiT社と、ディレクション体制に特化したVoN社はシナジーが創設できる最良のパートナーとして、今後もさらなる飛躍が期待されます。 |

譲渡企業:株式会社じゅんちゃんファーム

譲受企業:株式会社アジア共同設計コンサルタント

経営課題に対しM&Aを含めた最適な選択肢を共に考える相談役でありたいと考えております。

| 譲渡企業 | |

| 業種 | 農業 |

|---|---|

| 売上 | 約2,000万円 |

| 譲渡理由 | 売り手企業は静岡県にてお米をメインに農業を展開されており、「音響栽培」や「再生二期作」等の先進的な栽培方法を採用しておりましたが、近年の異常気象により赤字が続いてしまった結果、資金繰りが苦しくなっておりました。 地元の農家様から土地を預かっていたこともあり、なんとか事業を継続したいとの思いから弊社へお問い合わせいただきました。 売り手企業のご家族のご心配もございましたが、譲受企業と売主社長の真摯な姿勢により本件成就し、譲受企業の資金援助のもと耕作地100haを目標に黒字化を目指して奔走しておられます。 |

| 譲受企業 | |

| 業種 | 建設マネジメント事業、コンサルタント事業等 |

|---|---|

| 売上 | 約60億円 |

| 譲受理由 | 直近でアグリ事業を立ち上げ、「超広域営農」により日本の農地を守るというビジョンを掲げておられ成約に至りました。 |

アドバイザー紹介

K.N

| 得意領域 | 調剤薬局、診療所 |

|---|---|

| 経歴 | 上場企業の株式・債権などを評価する独立系証券評価機関にて証券アナリストとして従事。 その後、医療系の経営コンサルタント兼M&Aアドバイザーでの知見を活かし、現職では診療所・薬局を対象した中小企業M&Aを得意とする |

| 成約実績 | 事業/株式譲渡合計 保険薬局 約10軒 |

| 本人のコメント | これまで培ってまいりました医療関連の知見と経験を「専門性」と「親しみ易さ」に変換し、売主オーナー様やそのご家族にご安心頂きつつ、第三者承継を進めて頂きたく考えております。 |

A.M

| 得意領域 | 食品、観光業、ニッチ領域 |

|---|---|

| 成約実績 | 大手外資系保険会社にて新規法人営業に従事しMDRT入会。その後、現場で痛感した中小企業オーナーの後継者不在問題に資する為M&A業界に身を移し2年間で5社以上の成約実績を持つ。 |

| 本人のコメント | 誠心誠意ステークホルダーの皆様へ安心と満足をお届けいたします。 |

T.T

| 得意領域 | 農業、IT、製造業 |

|---|---|

| 経歴・成約実績 | 大学卒業後DYM入社。 1年半ほど医療機関向けに営業をして部署異動によりM&Aに従事。 食品製造業、プラスチック製造業、農業の成約実績あり。 |

| 本人のコメント | お客様の経緯や思いに対して誠心誠意・真摯に対応させていただきます。 些細なことでも問題ございませんのでご相談くださいませ。 |

H.O

| 得意領域 | 介護福祉領域、調剤薬局 |

|---|---|

| 経歴・成約実績 | 1年間、成約実績1件 |

| 本人のコメント | 新卒一年目で人材派遣会社のM&Aに携わり1件成約、保育業界や介護業界のM&Aのお手伝いを進行中。 |

よくある質問

Q.DYM M&Aコンサルティングの

特徴は何ですか。

DYMのM&Aコンサルティング事業の特徴は5,000社を超える企業様とのネットワークや成約までのスピード感です。

Q.M&A成約までにかかる期間を

教えてください。

M&Aご成約期間は売買規模などによって異なりますが、一般的には1~2年です。

DYM M&Aコンサルティングの最短期間での成約は37日ですので、是非お気軽にお問い合わせください。

Q.M&Aの仲介手数料いくらですか?

DYM M&AコンサルティングではNDA締結後、案件開示の際にサービス登録料として初回のみ50万円(税別)を頂戴しております。

ご登録後は最終契約締結まで追加料金は一切発生せずDYMが独自で保有する全売却案件の詳細情報の開示要請が際限なく永劫可能となります。

さいごに

当社のネットワークでのみ出会える、市場に出まわっていないM&A案件の紹介を通じてあらゆる企業の発展に貢献し、いかなるときもクライアントに寄り添います。

買収側・売却側双方のご意向に沿った情報提供やシナジー効果が最大限に発揮されるマッチングの実現はもちろんのこと、それに関わる従業員やそのご家族、皆様にとっての幸せを第一にクライアントファーストなM&Aサービスを提供いたします。

本ディールは両社のビジネス親和性はもちろんですが、お食事の場を重ねてお互いの熱い想いが共感しあい、最終無事に成約にいたることができました。